マイホーム売却時に利用できる税金特例

マイホームを売った金額が、購入時より高く売れた場合は、その利益に対して税金が発生することはご存じですか?購入時の契約書を紛失しており、購入時の価格が証明できない場合でも、その売れた金額のほとんどが利益としてみなされ、課税されてしまいます。

しかし要件に当てはまれば、利益が3000万円以内の場合なら税金が発生しないお得な制度もございます。

今回は、マイホームを売った場合に利用できるお得な税金特例「3000万円特別控除」をご紹介します。

「3000万円特別控除」を利用するには

まずは、利用要件を確認していきましょう。

利用できる要件

以下どれかに合致する方は、税金特例「3000万円特別控除」を利用できます。

- 現在住んでいる自宅を売却した

- 自宅として利用しなくなってから3年を経過する日の属する年の年末までに売却した

- 家屋を解体した場合は、2の範囲内で、かつ解体した日から1年以内にその敷地の売却に関する契約が締結された(解体後、敷地を賃貸などに利用した場合は不可)

- 転勤などで単身赴任の場合、配偶者等が居住している家屋を売却した(ただし、2の家屋を所有する場合は、主たる居住用家屋のみ)

この通り、多くの方が当てはまる制度だとおわかりになると思います。

利用できない要件

注意点として、利用できないパターンもあります。例えば…

- 譲渡の相手が親戚や同族会社などの場合

- 過去におなじ特例を利用した人は3年に1度しか利用できない

上記に該当する人は、一度専門家に相談することをおすすめします。

税金発生の場合の課税額は?

上記の利用要件に当てはまらない、または利用できない要件に該当する場合、税額が発生しますが、所有期間によって税額が異なります。

- 所有期間が5年超の場合、 「利益に対して20.3%課税」

- 所有期間が5年以下の場合、「利益に対して39.6%課税」

※但し、相続で取得した不動産を売却する場合は、「故人が購入した日」が起算日となります。こちらも注意しましょう。

特例利用可能な方の計算事例

特例を利用した場合と、利用しない場合で、課税額を比べてみましょう。例えば、1500万円で8年前に購入した不動産が、5000万円で売れた場合を計算してみます。

マイホーム特例利用可能な場合

| 利益=「売却額5000万円」ー「購入価格1500万円」ー「税額控除3000万円」= 500万円 |

| 税額=利益500万円 × 長期譲渡税20.3% =「101.5万円」 |

マイホーム特例が利用できない場合

| 利益=「売却額5000万円」―「購入価格1500万円」 = 3500万円 |

| 税額=利益3500万円 × 長期譲渡税20.3% =「710.5万円」 |

その差額は、なんと「609万円!」

特例を利用できた場合と、できない場合では、課税額に大きな差が生じます。大変お特な制度ですので、ご自身のマイホームを売却した場合は、適用になるか、しっかり確認しておきましょう。もちろん、素人の判断では難しいところもありますので、売却前にプロに相談することをおすすめします。

税金に関する些細な相談も「いえうる窓口」へ

いえうる窓口では特例利用の可能性についても丁寧にご状況をお伺いしながら、お客様がご利用頂ける税制についてお知らせし、サポートしております。

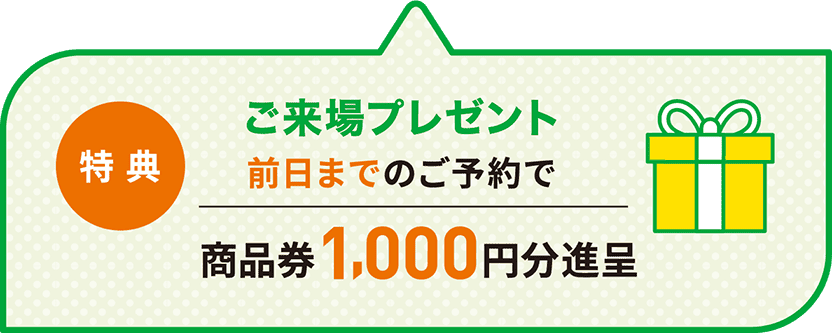

また、「税理士による無料相談」も定期的に実施しております。「我が家の場合は利用できる?」「利用要件に合致するか確認したい」など、ぜひお気軽にご来店、ご相談ください。

前の記事へ

前の記事へ 次の記事へ

次の記事へ