【効果的な節税対策③】売却額は課税対象の金額になるの?

住み替え資金のために家を売却したり、実家を売却した際に、その利益に対してどのくらいの税金がかかるのか気になりますよね。

「家を売却したけど、想像以上に税金がかかって損をした」ということがないように、売却で得たお金に税金がどのくらいかかるのか、税制や税率について知っておきましょう。売却活動は不動産会社に依頼をする場合でも、基本的な知識を身につけておけば安心です。

目次(本記事の内容)

売却額と課税対象の金額は異なる!

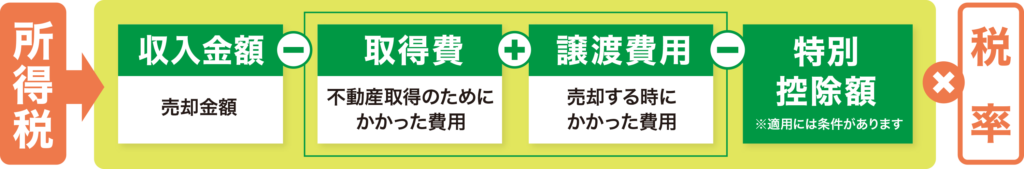

家や土地などの不動産を売却すると「譲渡所得」となり、「所得税」「復興特別所得税」「住民税」がかかることがあります。「所得税」は、土地や建物の売却金額などから必要経費として取得費および譲渡費用を差し引いて算出した収入金額から、特別控除などを控除して計算します。

譲渡所得に対する所得税の計算式

課税対象となる金額は、「売却額」ではないのでご安心ください。所得税は、このように計算をして算出します!

では、内容を詳しく解説していきます。

「収入金額」とは

譲渡した際の価格のことを言います。つまり、これが「売却金額」です。

「取得費」とは

居住用財産としての不動産を手に入れるためにかかったお金の総額です。具体的には

- 土地・建物の購入代金、建築代金

- 購入するときにかかった「手数料」「税金」「設備費」

- リフォームなどの増改築にかかった費用

- 「住宅ローンの利息」など…

土地は購入時の代金がそのまま計上できますが、建物については使用に伴って年々価値が下がっていると見なされ、決められた計算式に基づいて金額を計算します。

「譲渡費用」とは

売却するために直接かかった事務費用のこと。仲介手数料や印紙税、売却に当たって建物を取り壊した場合には「取り壊し費用」もここに含まれます。

「特別控除額」とは

マイホームや空き家の譲渡、収用等による譲渡など、一定の要件を満たしている場合に適用される控除。譲渡所得から100万円~5,000万円を特別控除することができます。

こちらのコラムを併せてご参考にしてください。

適用を受けるための要件があるので要注意!

「特別控除」は適用を受けるための要件があるので注意が必要です。

- 売却した年の前年および前々年にこの特例を受けていないこと。

※「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例の適用を受けている場合を除く。 - マイホームの譲渡損失についての損益通算および繰越控除の特例の適用を受けていないこと。

- 売却した年、その前年および前々年にマイホームの買い替えやマイホームの交換の特例の適用を受けていないこと。

など、様々な適用要件がありますので、まずはプロにアドバイスを受けるのが一番です。

「いえうる窓口」なら様々な悩みも気軽に相談可!

「いえうる窓口」では、経験豊富なアドバイザーが常駐しているため、いつでも気軽に相談ができます!「我が家の場合は大丈夫?」「今、住み替えのために家を売ったら損をしない?」といったお悩みや、「こんなケースはどうしたらいいの」といった些細な心配事まで、ぜひ気軽にご相談ください。

前の記事へ

前の記事へ 次の記事へ

次の記事へ