不動産売却後の確定申告は必要?

不動産売却の引渡し後に必要となる手続きのひとつに「確定申告」があります。売却した翌年の2月16日から3月15日までの期間に行うものですが、必ずやらなくてはいけない手続きなのでしょうか。

今回は、不動産売却後の「確定申告」の必要・不要の条件などを解説していきます。

確定申告の要・不要は「譲渡所得」で判断

そもそも確定申告とは「1年間の所得と、その所得にかかる税金の金額を国に申告する手続き」のこと。

サラリーマンの方は、会社が代わりに税金を計算して年末調整をしてくれるのですが、不動産売却後の損益に関しては、自分で申告する必要がある可能性が出てきます。

不動産売却による所得は「譲渡所得」にあたります。この譲渡所得の有無によって、不動産売却後の確定申告が必要か不要かが決まるのです。

譲渡所得がなければ確定申告は不要ですし、マイナスでも確定申告をすれば節税できる場合があります。

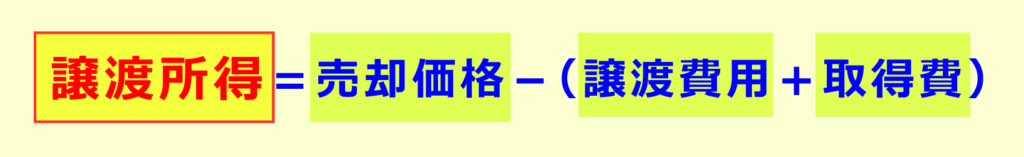

譲渡所得の計算方法

譲渡所得税は下記のように計算をします。

上記の内容を、より細かく確認していきましょう。

売却価格とは

不動産を売却して、受け取った代金の金額です。譲渡価格や、譲渡収入金額とも呼ばれます。

譲渡費用とは

不動産を売却するためにかかった費用のこと。下記のようなものが該当します。

- 不動産会社に支払った仲介手数料

- 売却のために支払った測量費用

- 売却のために建物を取壊した費用

- 売却のために支払った立退料

- 印紙税 ほか

※国税庁HP「譲渡費用となるもの」で詳細をチェックできます。

取得費とは

売却した不動産を、購入・取得した時にかかった費用も差し引くことができます。例えば下記のものが該当します。

- 不動産を購入した時の費用

- 建物の建築にかかった費用

- 不動産購入時の仲介手数料や税金

- 不動産相続をした際の登記費用

- 司法書士への依頼費用

- 固定資産税精算金

- 土地の改良費

- 設備費

- リフォームのための費用 ほか

建物部分の価額については、減価償却費を差し引いて計算します。また取得費が不明だったり、証明できる書類がない場合は「売却価格の5%の金額」を取得費として、譲渡所得の計算に用いることも認められています。

「譲渡所得」がプラスなら必須。マイナスでも申告を

上記計算式にて、譲渡所得がプラスとなり、黒字となる場合は確定申告が必要になります。

また、譲渡所得がマイナスの場合は「譲渡損失があった」ことになります。下記に該当する場合は「損益通算」や「繰越控除」ができる特例を利用して節税できる可能性があるので確定申告をすることをおすすめします。

- 住宅ローンの残高よりもマイホームを低い価格で売却した

- マイホームを売却し、住宅ローンを借り入れて新居を購入した

まとめ/確定申告が必要なケースとは

不動産の譲渡所得は、給与所得や事業所得とは合算せず別途計算します。サラリーマン家庭であっても、該当する方は確定申告をする必要があるので注意をしましょう。また節税できる場合もあるので、詳しくは無料で相談できる「いえうる窓口」でご相談ください。

- 譲渡所得がプラスになった場合

- 3,000万円特別控除を申請する場合

- 各種特例を申請する場合

- 譲渡損失を他の所得と損益通算する場合

※参考記事【効果的な節税対策①】居住用財産3000万円の特別控除

宮城県・仙台市での不動産売却のご相談は「いえうる窓口」へ相談を

詳しく相談したい方は、ぜひ「いえうる窓口」へ。 「いえうる窓口」は、宮城県・仙台市など宮城県内全域で売却を検討している方向けの無料相談窓口です。宮城県内イオンモール2店舗(新利府南館店、富谷店)でご相談頂けます。お気軽にお問合せください。

前の記事へ

前の記事へ 次の記事へ

次の記事へ